Todo lo que debes saber sobre la rentabilidad financiera

Cuando hablamos de rentabilidad nos referimos a todos aquellos beneficios que extraemos de una actividad o acción. La rentabilidad financiera, pues, hace referencia a los beneficios económicos obtenidos por una empresa o particular. Como hemos comentado con anterioridad, el sector de las finanzas es muy amplio y es importante conocer los principales conceptos.

Hoy hablaremos sobre qué es la rentabilidad financiera y cómo podemos calcularla. Si quieres aprender más sobre este campo, no te pierdas nuestro Curso Superior de Contabilidad y Analítica Contable.

Índice de contenidos

¿Qué es la rentabilidad financiera?

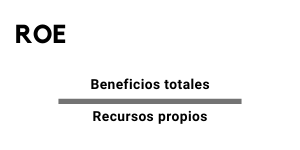

La rentabilidad financiera hace referencia a los beneficios económicos obtenidos por todo tipo de empresas o particulares a partir de sus propios recursos y/o de las inversiones realizadas. Se conoce también como la rentabilidad sobre el capital, en inglés Return on Equity (ROE). El ROE relaciona los beneficios netos obtenidos en una operación de inversión con los recursos necesarios para obtenerla.

Este cálculo se utiliza para valorar las ganancias obtenidas en relación a los recursos empleados. El valor se suele representar con la medida del porcentaje.

Cómo calcular el ROE

Para calcular la rentabilidad financiera tenemos que dividir los beneficios netos de la empresa entre los recursos de esta. Se utiliza el beneficio de final de período y los recursos propios de principios del período o final del período anterior. Se realiza de esta forma porque se quiere tener consciencia de los recursos invertidos a principio de período. El resultado final puede ser bruto o neto; dependerá de si consideramos las ganancias antes o después de la aplicación de impuestos e intereses, entre otros costes.

El Análisis DuPont del ROE

En el análisis financiero, el ROE se puede descomponer mediante la fórmula DuPont, que relaciona los principales indicadores financieros con la utilización de los activos, la rentabilidad real y el apalancamiento financiero, conceptos que detallaremos más adelante. Esta fórmula nos permite obtener datos sobre la eficiencia y sobre las fortalezas y debilidades, de modo que mejora la toma de decisiones.

El análisis Dupont se descompone en tres factores: rentabilidad, rotación de activos y apalancamiento financiero.

¿Qué diferencia la rentabilidad financiera y la rentabilidad económica?

La rentabilidad financiera (RF) y la rentabilidad económica (RE) se diferencian en que la RE utiliza todos los activos para generar rentabilidad; mientras que la RF utiliza únicamente los recursos propios y no tiene en cuenta la deuda empleada para generar la rentabilidad. El efecto de esta es, por lo tanto, el apalancamiento financiero.

Cuando la rentabilidad económica es mayor que el coste de la deuda, el apalancamiento financiero es positivo y esta será mayor que la rentabilidad financiera. Sin embargo, si el coste de la deuda es mayor que la RE, se dará un efecto de apalancamiento negativo.

Cuanto mayor sea la deuda utilizada para financiar una inversión, mayor será el apalancamiento financiero. En consecuencia, la rentabilidad financiera será mayor que la económica.

¿Qué es el apalancamiento financiero?

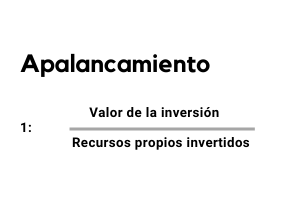

El apalancamiento financiero utilizar la deuda, los futuros u otros instrumentos financieros para aumentar la inversión o financiar una operación. En la vida cotidiana, conocemos este procedimiento como crédito o préstamo. La principal ventaja del apalancamiento financiero es que puede multiplicar la rentabilidad. ¿Su inconveniente? Si la operación no sale bien, puede acabar siendo insolvente, es decir, que no pueda hacer frente al pago de la deuda.

El mecanismo más utilizado para el apalancamiento financiero es la deuda, ya que permite que invirtamos más dinero del que realmente tenemos. A cambio hay que pagar unos intereses determinados.

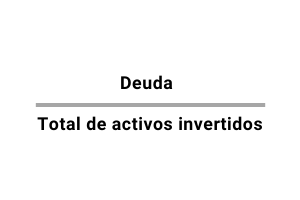

El grado de apalancamiento se suele medir en unidades fraccionadas. La fórmula parar calcularlo consiste en dividir el valor total de la inversión por los recursos propios invertidos. Cuando el apalancamiento financiero es resultado de una deuda, se divide esta por el total de activos invertidos.

¿Cómo aumentar la rentabilidad financiera?

Para aumentar la rentabilidad financiera podemos llevar a cabo tres acciones.

- Ampliar el margen elevando precios, potenciando la venta de los productos con mayor margen, reduciendo gastos y combinando varias medidas.

- Aumentar la rotación vendiendo más, reduciendo el activo o ambos.

- Aumentar el apalancamiento, es decir, la deuda.

Como hemos comentado anteriormente, el apalancamiento financiero relaciona la deuda con los gastos financieros correspondientes. Para que la proporción entre deuda y gastos sea positiva, el producto de ambos ratios tiene que ser superior a 1. El efecto fiscal, a continuación, mide la repercusión del impuesto de sociedades sobre la rentabilidad de la empresa.